《投资者网》乔丹

半导体清洗设备是贯穿半导体产业链的重要工艺环节,在全球半导体设备的市场销售额占比约5%—7%,但目前全球半导体清洗设备市场基本被国际大厂垄断,国内厂商的份额极低不过伴随着包括至纯科技在内的国产企业在技术上逐渐对标国际大厂,清洗设备国产替代的发展路径逐渐明晰

至纯科技是国内半导体湿法设备的龙头,公司客户涵盖多家海内外龙头客户多家机构看好公司前景,认为其具备较强的国产替代性根据东方财富choice数据,在过去1年内,共计12家机构对公司作出了评级,其中9家给予买入,3家给予增持

伴随着行业步入高速成长期,加之技术不断突破,公司的盈利能力稳步提升,不过部分多年未改善的财务指标需要注意,其经营性现金流为负的状况已持续5年,资金长期无法回笼,且缺口逐年扩大。

业绩增长现金流连续多年倒挂

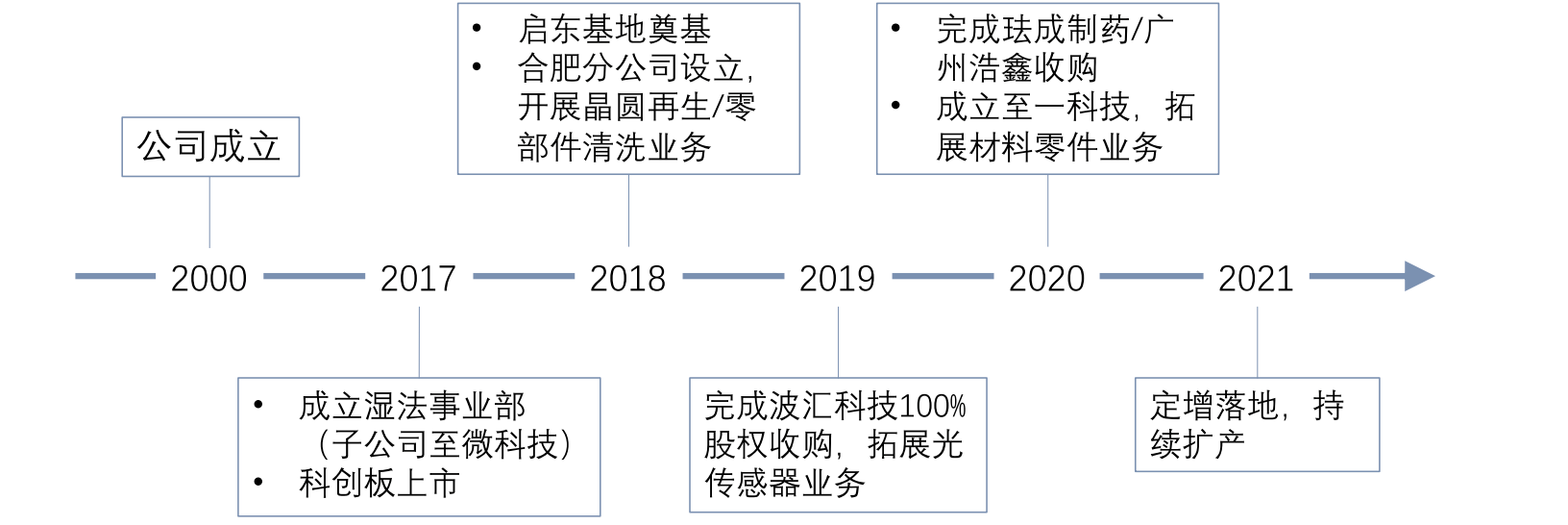

至纯科技成立于2000年,于2017年上市,公司最初的主营业务以高纯工艺系统为主,于2017年起通过成立事业部以及收并购举措,开始拓展半导体湿法清洗设备,光传感应用及相关光学元器件业务,产品广泛应用于半导体,微电子,生物医药,光伏,光纤,TFT—LCD,LED等领域。

公司发展历程

2016年—2020年,公司营收年复合增速约52%,净利润年复合增速约55%,2021年前三季度,公司营收12.83亿元,净利润为1.88亿元,分别同比增69%,128%,其业绩在近几年处于高速成长期。

公司2021年H1的营收结构

从盈利能力上来看,2016年—2021年前三季度,公司毛利率及净利率呈现出波动上涨的趋势。

公司2016年—2021年前三季度的毛利率及净利率

公司的经营模式为定制化服务,即在获取订单及定金后,再进行制作及交付,在此过程中,存货及应收账款便成为了其营运能力的重要衡量指标。

从公司历年的存货明细来看,以未完成项目施工居多,2016年—2021年前三季度,公司的存货周转率分别为1.672,1.364,1.559,1.235,1.235,0.779,存货逐年增长,存货周转率则在逐年下滑。

公司2016年—2021年前三季度的存货简况

同期公司的应收账款占营收的比重分别为91%,91%,69%,83%,70%,90%,应收账款周转率分别为1.167,1.234,1.645,1.522,1.534,1.188,应收账款成了公司金额最大,居高不下的资产项目。。

公司2016年—2021年前三季度的应收账款简况

存货及应收账款的增加带来了现金流压力,同期公司的经营性现金流净额分别为—0.18亿元,—0.68亿元,—0.53亿元,—1.1亿元,—2.8亿元,—1.99亿元,逐年增长。

与此同时,自2017年开始拓展半导体等相关业务后,出于收购资产及增加设备制造产能的资金需求,需要大额的资金投入,公司的投资现金流净额开始持续负增长,同期分别为0.22亿元,—1.67亿元,—0.94亿元,—5.19亿元,—9.09亿元,—3.82亿元。

不过,如同硬币的两面,一面是缺口更大的现金流,另一面则是更加明朗的发展前景。

湿法设备产能爬坡大基金二期拟入股

至纯科技目前的客户包括中芯国际,华润微,台湾力晶,TI,华虹华力,士兰微,长江存储,长鑫存储,海力士,三星,台积电,力晶半导体,华为,燕东微电子等,海外龙头及本土客户均有覆盖。

但对于市场而言,其半导体湿法清洗设备业务似乎更具吸引力,伴伴随着产能爬坡有望助推公司业绩一路上扬。

光大证券认为,公司有望成为国内高端湿法设备的领先者,伴随着公司一线客户的不断扩张以及下游需求的持续增长,公司有望迎来快速发展。

信达证券认为,湿法设备是国内厂商率先实现国产替代突破的环节,据半导体行业协会数据,当前湿法清洗设备国产化率约达20%,国产替代趋势持续。

清洗环节用于去除半导体硅片制造,晶圆制造和封装测试中可能存在的杂质,反应产物,残留化学品等清洗设备占晶圆厂总投资额的8%—10%,当芯片制程每前进一个世代,清洗设备的需求会增加20%—30%以4万片月产能的晶圆厂为例,逻辑上代工厂需要80台左右的清洗设备

根据Gartner统计数据,2024年预计全球半导体清洗设备市场销售额达31.93亿美元目前半导体清洗技术主要分为湿法清洗和干法清洗两种工艺路线,湿法清洗是主流的清洗技术路线,占芯片制造清洗步骤数量的90%以上

至纯科技提供湿法设备包含湿法槽式及湿法单片式清洗设备,在技术上,至纯科技采用先进的NanoSpray技术,这也是日本SREEN等国际大厂使用的主流清洗技术,公司现已获得28nm全系列认证通过,并向14nm及14nm以下制程突破。

目前国内布局清洗设备的厂商除了至纯科技外,还有北方华创,盛美上海,芯源微等,产品功能特性各有所长。本次增资的同时,至纯科技将持有的至微科技对应本次增资2亿元后的95%股权以32亿元的价格转让给远致星火。

在市场份额上,2020年全球半导体清洗设备市场基本上被日本SREEN,日本TEL,韩国SEMES和美国LAM垄断,市场销售额合计占比97.7%,包含至纯科技在内的国产厂商份额较低,不过这也意味着,国内厂商有着较大的国产替代空间。以此估算,此时至微科技的整体估值已经达到29.18亿元。

公司在近几年亦多次融资扩产,2019年,2020年分别通过可转债和定增方式进行融资,在安徽合肥,江苏启东分别投入资金1.8亿元,4亿元扩建湿法设备产能,合肥项目规划产能40台/年,启东项目一期规划产能48台/年伴随着至纯科技进入产能爬坡和供应链自主发展阶段,有望在短期获得可观的市占率

根据财报,在2021年上半年,公司新增湿法设备订单4.3亿元,达到上一年全年湿法设备订单的85%,其中单片设备订单2亿元另根据公司在2021年11月22日的互动平台数据,截至2021年三季报报告期内,公司湿法部门的目前订单额已经超过8亿元,其中新增单片设备订单在价值量上超过一半

另外,公司的半导体湿法清洗设备控股子公司至微科技还拟通过增资扩股引入战略投资者并进行部分股权转让,增资方包括大基金二期,混改基金,中芯聚源,装备材料基金,芯鑫鼎橡,远致星火等,交易各方合计增资额为4.2亿元上海证券认为,引入战略投资者有助于双方形成以股权为纽带的战略合作关系,有利于公司开拓新客户以及进一步寻求产业合作机会

而作为湿法业务的延伸,公司的晶圆再生业务亦有看点,其主要用于测试片晶圆的重复利用。

根据ICInsight对未来产能扩张预测,伴随着半导体制造硅晶圆产能持续向中国转移,2022年中国大陆晶圆厂产能将达410万片/月,占全球产能17.15%根据公司于2021年12月2日在互动平台上的回复,目前晶圆再生项目一期已正式量产,产能正在爬坡,二期项目将在一期产能充分释放后逐步启动

公司是晶圆厂上游的设备和系统供应商,其高纯工艺系统及半导体湿法设备业务均受益于本土晶圆厂的大规模扩产上海证券表示,湿法清洗设备和高纯工艺系统业务有望实现协同发展未来伴随着清洗设备收入占比不断提升,公司估值有望提升截至2022年2月11日收盘,公司每股报收38.35亿元,总市值为122.1亿元,动态市盈率为48.69倍

。