不知不觉,2021年只剩下4个交易日了,可以说各位小伙伴今年的投资成绩单大局基本已定。

很多人已经开始摩拳擦掌,希望在2022年开个好投。

不过,市场好像并不配合。

上证综指在12月13日即将要爬上3700点的时候,就开始震荡下行,持续在3600点徘徊。

于是不少基民开始疑惑:

现在投资是该乐观点呢,还是该采取保守策略了。

如果你也有这样的苦恼,不妨往下看哦~

短期看,春季躁动行情可期

根据海通证券的分析,从历次岁末年初躁动行情回顾来看,跨年行情通常每年都有,背后的原因源自于岁末年初往往是重大会议召开时间窗口,同时11月到3月A股基本面数据披露少,且年初资金利率通常有所回落,开年投资者的风险偏好相对更高。

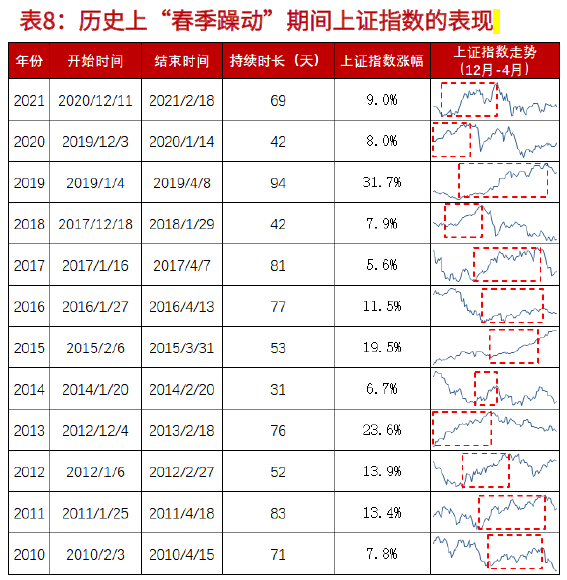

光大证券统计也发现,自2010年以来,A股几乎每年均会出现春季躁动行情,其中持续时间最长的一次春季躁动发生在2019年,上涨行情持续94天,上证指数涨幅达到31.7%,而持续时间最短的一次发生在2014年,上涨行情共持续31天,上证指数涨幅为6.7%。

另外,历史数据统计春季躁动对全年的投资收益影响巨大。。

过去12年中,上证指数有9年在春季躁动期间的涨幅要高于全年涨幅,如果能把握住该段行情,投资收益将会有明显提高。

长期看,居民资产配置有望向权益资产迁移

长期以来我国老百姓的家庭资产配置结构明显偏向房产。

根据海通证券的统计,2019年中国居民资产配置中,仅有2%是用于配置股票和偏股型基金等权益类资产,而同期美国这一配置比例为34%,德国为12%,日本为9%,可以说我国老百姓在权益资产投资上还有很大的提升空间。在大盘连续万亿成交的背景下,低估值的银行股有望迎来补涨机会。

海通证券认为,主要有以下两个因素会推动居民资产配置未来向权益资产迁移。

1,过去我国房价涨幅高且波动率小,和我国其他大类资产相比房产投资的性价比很高,而未来我国房地产税改革试点或有望减少房屋资产的投资吸引力,凸显权益资产的性价比,从而助推我国居民资产配置从房产转向权益。

2,机构资产配置方面,伴随着资管新规过渡期进入倒计时,银行和理财公司正在通过发行FOF类产品加强权益类资产布局。

国海证券在研报中也提到,高净值人群的资产配置从投资性房地产转向公募基金。今年以来,市场各大板块均有所轮动,但银行板块仍然相对滞涨。

根据招商银行和贝恩的高净值人群调研分析报告,从2017年至2021年,资产配置比例中公募基金增加了26%,而投资性房地产,信托产品,银行理财产品分别减少了6%,8%以及16%。

按照海通证券和国海证券的分析统计,在房住不炒,银行理财新规等大背景下,居民把家庭可支配资金更多配置股票,基金等权益类资产将成为一个趋势。

如果你想要布局春季躁动行情,也觉得未来权益类资产是家庭资产配置的重要方式,看好A股的长期向好趋势,那就不妨把目光放长远一点,不要过度聚焦于这一周,半个月的短期表现。

。